一、上周行情回顾

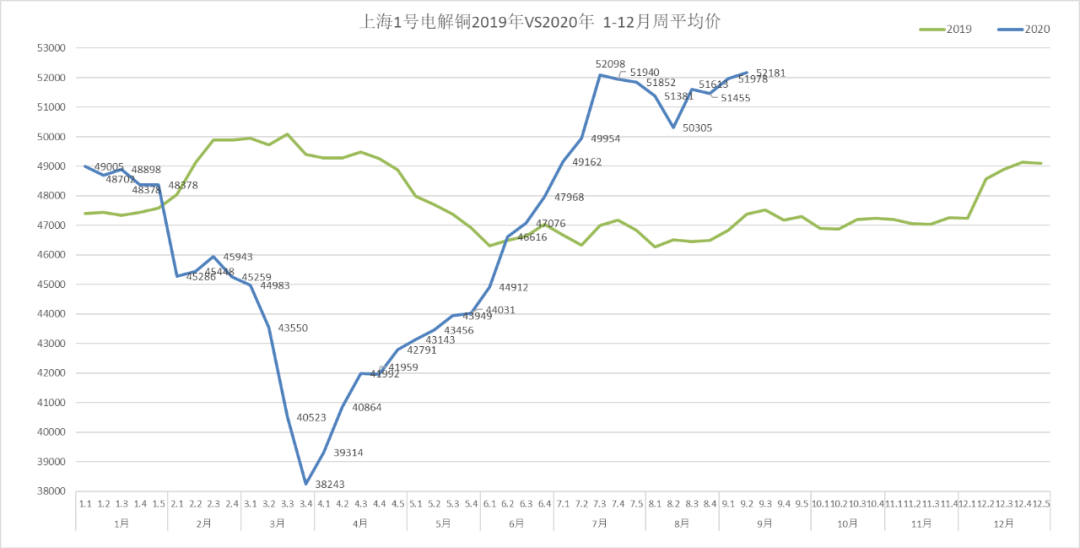

上周铜价高位宽幅震荡,主要原因如下:

1、美元指数反弹至93.5一线,利空铜价:欧洲疫情、英国脱欧谈判陷入僵局、美国经济数据表现均提振美元,美元指数连续第二周上涨,利空铜价。

2、海外矿山生产干扰事件频出,LME铜库存持续回落:智利8月铜出口额环比下滑11%至 27.6亿美元,录得1月以来最大跌幅。智利 Codelco 工人威胁将采取行动应对疫情威胁,进口铜精矿现货加工费 TC 持续处于低位,海外矿山生产干扰事件此起彼伏,导致 TC 回升乏力,但供应逐步回升趋势不改。8 月我国电解铜产量同比、环比均显著回升,据 SMM 估计 9 月将继续走高。

3、旺季需求尚不明显:虽已进入 9 月,但国内消费淡季效应仍然存在。线缆企业反映尚未看到订单好转迹象,预计线缆企业 9 月开工率环比仅微增1.66%,精铜制杆企业开工率环比减少 1.02%。空调出口疲弱、库存高企,淡季延长,SMM估计 9 月铜管企业开工率环比下降 2.27%。汽车行业产销强劲,9 月旺季销量料有较大增幅。

4、美股及原油价格大跌,拖累铜价:上周原油价格大跌超8%,40美元破位后出现加速下跌势头,8月下旬以来欧洲疫情出现反弹,印度等第三世界国家仍在持续恶化,经济前景转弱影响投机情绪,沙特将10月油价下调暗示看跌。市场受悲观情绪影响拖累铜价,但铜表现相对较为抗跌。

二、本周行情预测

本轮超级周行情最重要的一出大戏即将在明天凌晨揭开帷幕——北京时间周四(9月17日)2点,美联储将公布9月利率决议,同时公布最新经济预测和利率预期点阵图。美联储本周的会议将是主席鲍威尔公布政策调整后的首次会议,也是11月美国大选前的最后一场议息会议,美联储具体会如何表态,仍将看点十足。

今年8月份,美联储主席鲍威尔在杰克逊霍尔研讨会上宣布了平均通胀目标,这意味着美联储今晚进一步调整政策的概率似乎不高。随着等待已久的财政援助方案在参议院搁浅,投资者将更为关注美联储对美国经济复苏的看法,以及如果市场继续下滑,美联储可能采取的措施。

此外日本央行和英国央行也将于本周四召开货币政策会议。此前美联储提高了对高通胀的容忍度,意味着其将保持宽松的货币政策,但此举给其他央行造成了压力,除非这些央行效仿美联储的做法,否则美元兑各自本币贬值可能威胁各自国家和地区的经济复苏进程和通胀前景。上周,欧洲央行虽然表示不需要担忧欧元走强的问题,但最终可能连同将于本周召开货币政策会议的英国和日本央行一道紧跟美联储维持宽松政策更长时间。

一、上周行情回顾

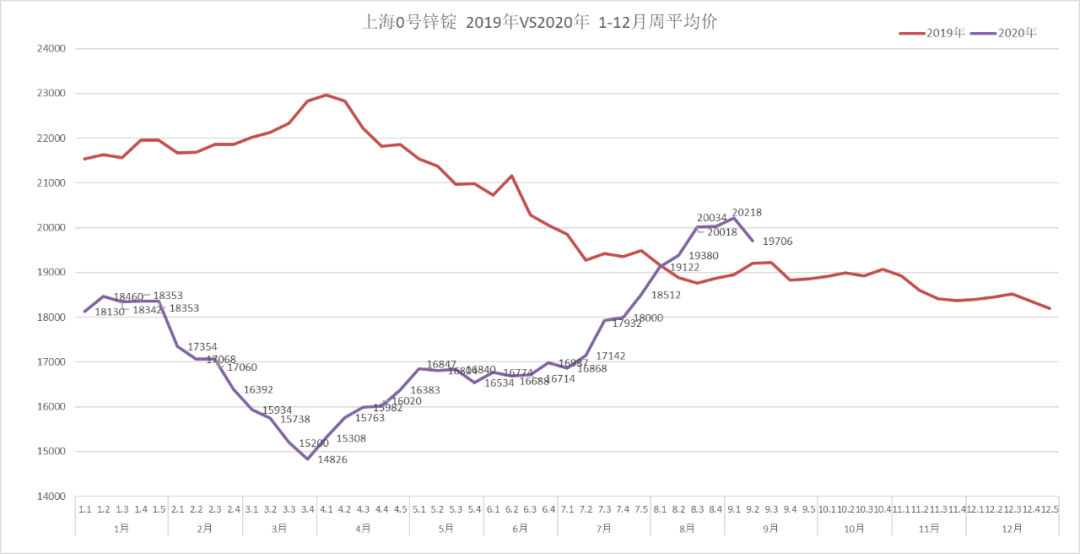

上周锌价先抑后扬,高位回落后重拾涨势,主要原因如下:

1、美元指数上涨叠加原油暴跌,利空锌价:上周受原油暴跌及国际形势紧张因素叠加影响,带崩内外盘期货市场,锌价回落至19000元/吨支撑位附近。

2、锌锭库存下降,支持锌价反弹:自今年3月开始国内锌锭社会库存一直处于下降趋势之中,进入9月,库存下降再次加速,截至9月14日,据SMM调研,锌锭社会库存为15.40万吨,较9月4日下降2.44万吨。受库存大幅下降提振,近两日锌价在本月持续下挫后止跌,连续大幅反弹。

3、需求持续恢复,支持锌价反弹:9月初锌价一度高位大幅回落,价格的下跌激发下游补库需求,带动库存快速下降。从SMM调研情况来看,9月下游整体订单仍稳中有升,分板块来看,镀锌方面,由于前期天津大邱庄环保整改的影响,当地企业停产两周至一个月,目前天津大邱庄大部分企业已基本复产,需求持续恢复。整体订单有所增加。压铸锌合金板块,企业进入国内传统9月旺季,各版块订单消费均有增量,如福建企业汽配订单略有增加,且海外出口订单亦有所恢复,预计9月压铸开工将保持上行;氧化锌板块,汽车产销逐步恢复,带动轮胎订单走强,而其余终端消费保持稳定。

4、金九银十旺季可期:资金面,由于全球放水,利多大宗商品,近期资金有所收紧,部分基建投资资金出现紧张,最宽松时候已过,然而较18-19年仍然宽松,中长期看,锌价易涨难跌。整体来看,金九银十旺季可期,预计9月旺季消费仍将带动去库,对锌价产生较强支撑。

二、氧化锌和硫酸锌

1、氧化锌旺季来临,后市上涨:氧化锌最大的市场是橡胶和陶瓷,终端轮胎市场订单持稳,装置正常运行。随着金九银十旺季来临,叠加饲料行业旺季来临,需求渐增。目前上游锌锭价格持高位震荡,下游有力支撑,氧化锌后市情况或持续上涨。

2、硫酸锌开工充足,价格平稳:硫酸锌厂家开工逐渐充足,供应增加,而农用和饲用需求渐增,预计硫酸锌价格近期较为平稳。